Зміст статті

- Як демографічна ситуація впливає на пенсії в Україні

- Як виплачується пенсія в Україні за віком

- Накопичувальна пенсійна система в Україні

- Як самостійно накопичити на пенсію

- Недержавні пенсійні фонди (НПФ)

- Інвестиції в акції чи нерухомість

- Накопичувальне страхування життя

- Довгострокові депозити в банках

Чи мають шанси сьогоднішні сорока- та п’ятдесятирічні отримувати достойну пенсію від держави? За чинної солідарної пенсійної системи ці шанси є мізерними. Основна причина таких невтішних прогнозів – «старіння» населення, яке відбувається в усьому світі, однак в Україні – значно більшими темпами. Рішенням ситуації є пенсійна реформа, в рамках якої запрацює накопичувальна система пенсійного страхування. У цій статті розглянемо, який механізм пенсійного забезпечення пропонується впровадити та як кожен українець може підвищити свої шанси на забезпечену старість.

Як демографічна ситуація впливає на пенсії в Україні

Населення Землі старішає, а населення України старішає вдвічі швидше. Так, у світі налічується 10% людей старших 65 років, а в Україні ця частка становить вражаючі 20%. Ці процеси пов'язані із низьким рівнем народжуваності, збільшенням тривалості життя та міграцією молоді за кордон.

За даними Пенсійного фонду в 2024 році в Україні налічується приблизно 10,2 мільйони пенсіонерів, серед яких близько 2,7 мільйонів працюють. Кількість людей, що сплачують єдиний соціальний внесок, становить трохи більше 10 мільйонів. Як бачимо, один працюючий утримує одного пенсіонера.

У подальшому демографічна ситуація в Україні буде лише погіршуватися: за прогнозами через 25 років частка українців віком старше 65 років може зрости з 20% до 30% загальної чисельності населення. Кількість пенсіонерів може скласти 13-16 мільйонів осіб, а кількість працівників у формальному секторі економіки навпаки знизитися до 8-10 мільйонів. Тож на одного працюючого припадатиме вже два пенсіонери.

Звичайно, справа не лише в старінні населення, а також в значній тінізації економіки, коли декілька мільйонів українців працюють неофіційно і не сплачують жодні внески. Така ситуація підкреслює необхідність реформ, зокрема, запровадження накопичувальної пенсійної системи, без якої майбутнє пенсійного забезпечення в Україні виглядає досить песимістичним.

Як виплачується пенсія в Україні за віком

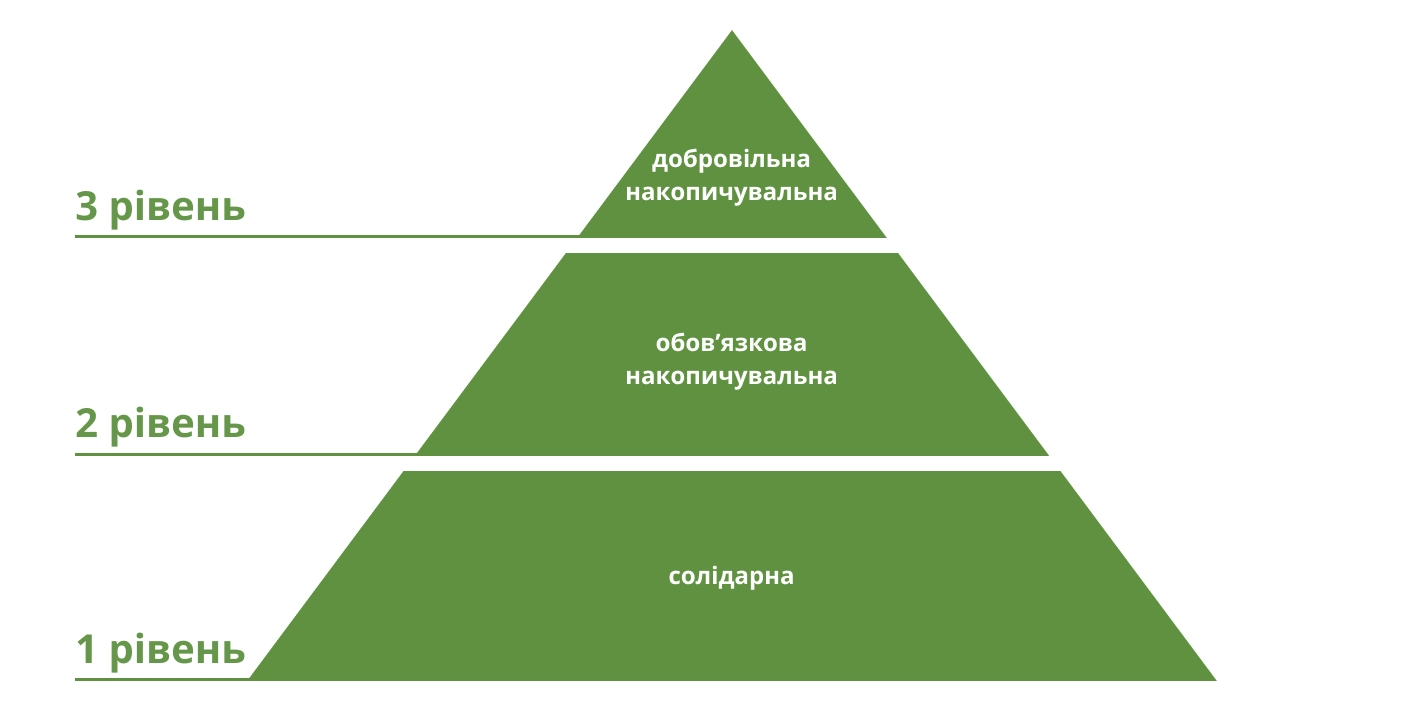

2004 року в Україні була прийнята пенсійна система, яка складається з трьох рівнів:

- солідарна

- обов’язкова накопичувальна

- добровільна накопичувальна пенсійна система.

Це сучасна модель, поширена в багатьох розвинених країнах світу. На жаль, протягом 20 років жоден уряд не зміг її повноцінно впровадити.

На сьогодні в країні діє солідарна пенсійна система — це тип пенсійної системи, в якій пенсії виплачуються за рахунок внесків нинішніх працівників. Такий механізм базується на принципі солідарності поколінь: працююче населення сплачує внески до Пенсійного фонду, який фінансує пенсійні виплати нинішнім пенсіонерам, а самі заробляють для себе лише трудовий стаж.

Паралельно функціонує і третій рівень – добровільне недержавне пенсійне забезпечення або ж приватна накопичувальна пенсія, однак його обсяг є дуже незначним. Так, за даними НКЦПФР загальна кількість учасників недержавних пенсійних фондів станом на 31.03.2024 року склала 886,4 тис. осіб – трохи більше 8% від сьогоднішньої кількості пенсіонерів.

З огляду на складну демографічну та економічну ситуацію очевидно, що чинна система не здатна забезпечити адекватні пенсійні виплати для сьогоднішніх працівників у майбутньому. Розв’язати проблему допоможе обов’язкова накопичувальна система пенсійного страхування, тому влада через 20 років нарешті взялася за її реалізацію.

Накопичувальна пенсійна система в Україні

Накопичувальна пенсія в Україні являє собою обов'язкові щомісячні внески не в загальний фонд, а на особисті рахунки громадян, де ці кошти будуть акумулюватися протягом життя і потім виплачуватися.

Усі офіційно працевлаштовані й, отже, застраховані українці матимуть свої власні накопичувальні рахунки. Кожен місяць з їхнього доходу буде перераховуватися певний відсоток на ці рахунки. Передбачається, що кошти на рахунки будуть надходити від роботодавців, держави та у формі додаткових добровільних внесків від самих громадян.

Солідарна і накопичувальна пенсійні системи будуть діяти паралельно, доповнюючи одна одну, для забезпечення ефективного функціонування всіх рівнів пенсійного забезпечення. Виплати з накопичувальної системи не будуть замінювати пенсії за віком, втрати годувальника або інвалідності, а будуть лише доповнювати їх, що сприятиме підвищенню рівня щомісячних виплат.

Важлива перевага персональних рахунків полягає в тому, що після смерті власника рахунку пенсійне накопичення не втрачається, а передається у спадок. Також кошти можна отримати раніше у випадку захворювання, інвалідності або переїзду за кордон назавжди.

На жаль, у квітні 2024 року проєкт Закону «Про накопичувальне пенсійне забезпечення» №9212 від 17.04.2023 було повернуто на доопрацювання. А прийняття цього закону потребуватиме ще низки законодавчих змін і відпрацювання механізмів, тож обов’язкова накопичувальна пенсія 2024 року навряд чи буде впроваджена.

В очікуванні реформи українцям варто замислитися про те, щоб не покладатися лише на державу, а накопичувати на старість самостійно. Навіть якщо система ефективно запрацює і високі пенсії за віком в Україні стануть реальністю, додаткові заощадження не будуть зайвими, а навпаки дозволять у старості жити більш гідним та наповненим життям. До того ж це дасть можливість вийти на пенсію раніше – у 50-55 років, а не чекати пенсійного віку та достатнього страхового стажу.

Як самостійно накопичити на пенсію

Скільки би років вам не було і який би рівень доходу ви не мали, відкладати на пенсію варто починати вже сьогодні. Для цього існує декілька основних механізмів, серед яких ви можете обрати найбільш зручний для себе. При цьому, враховуючи довгостроковість накопичень, варто поєднувати декілька інструментів – це допоможе зменшити ризики та збільшити заощадження.

Серед основних інструментів довгострокових накопичень можна виділити:

- Недержавні пенсійні фонди

- Накопичувальне страхування життя

- Інвестиції в акції чи нерухомість

- Довгострокові депозити в банках

Недержавні пенсійні фонди (НПФ)

В Україні налічується 63 недержавних пенсійних фонди, але за даними Міністерства соціальної політики, лише 15-20 з них є активно діючими. Роботу цих фондів контролюють Національний банк України та Національна комісія з цінних паперів та фондового ринку.

Ви можете відкрити ощадний рахунок у будь-якому з цих фондів і регулярно поповнювати його своїми внесками. Тут ви самостійно визначаєте дату початку пенсійних виплат та їхню періодичність: щомісяця, щокварталу або щороку. Однак, згідно з законодавством, отримувати свої накопичення пенсії можна лише після того, як вам виповнилось 50 років.

Фонд примножує ваші кошти, вкладаючи їх у найбільш прибуткові та, зазвичай, різноманітні активи – банківські депозити, держоблігації, акції в корпоративному секторі тощо. Завдяки диверсифікації інвестицій ймовірність зростання капіталу є досить високою.

Переваги

- можливість накопичити більше за довший термін;

- розподіл усього прибутку між учасниками фонду;

- відсутність штрафів за затримку у внесенні внесків;

- можливість скористатися податковою знижкою;

- можливість зняти всі кошти на певну дату або отримувати виплати частинами.

Недоліки

- неможливе дострокове припинення участі (за винятком певних ситуацій);

- відсутня гарантія отримання доходу;

- внески можна здійснювати лише в гривні.

Інвестиції в акції чи нерухомість

Існує достатньо можливостей для інвестування: акції, облігації, фонди, нерухомість, земля, бізнес тощо. Однак процес інвестування є складнішим і потребує від вас вже більше знань та часу і зазвичай залучення інших спеціалістів. В інвестуванні є шанси отримати дійсно високі прибутки, але й ризики втратити кошти також є вищими. До того ж мінімальна сума інвестиції не доступна для багатьох громадян.

Одним з найбільш звичних способів інвестування для українців є придбання нерухомості для подальшої здачі в оренду. Детальніше про цей інструмент читайте в нашій статті Що вигідніше: інвестиції в нерухомість чи депозит в банку?, де ми порівняли інвестиції в нерухомість з депозитами за дохідністю, ризиковістю, супутніми витратами та складністю процесу.

Накопичувальне страхування життя

Цей інструмент дозволяє застрахувати своє життя і здоров’я і одночасно накопичувати капітал. Ви укладаєте зі страховою компанією договір накопичувального страхування життя, за яким тривалий час регулярно вносите невеликі страхові внески. Частина цих внесків накопичується на вашому рахунку та інвестуються страховою компанією для отримання додаткового доходу. При цьому протягом усього терміну дії договору застрахована особа має страховий захист на випадок смерті або втрати працездатності.

Переваги

- можливість накопичити більше за довший термін;

- страховий захист;

- може бути передбачена індексація страхової суми та страхових премій;

- можливість скористатися податковою знижкою.

Недоліки

- неможливе дострокове припинення участі (за винятком певних ситуацій);

- обов’язкові регулярні внески;

- втрати коштів у разі дострокового розірвання договору.

Довгострокові депозити в банках

Найбільш звичним та простим способом заощаджень є банківські депозити. Завдяки прозорому і зрозумілому процесу, низькому порогу входу, можливості обирати валюту, термін та умови вкладу, цим інструментом може скористатися кожен українець. До того ж банки постійно пропонують досить вигідні умови вкладів, і розмір додаткового доходу є гарантованим і чітко визначеним заздалегідь. Якщо ви шукаєте депозит для пенсіонерів, зверніть увагу на вклад Класичний+ з бонусом до ставки +0,25% у гривні або +0,15% у доларах США за умови пред’явлення пенсійного посвідчення.

Переваги

Доступність і простота. Депозит можна відкрити в будь-якому відділенні банку або онлайн в мобільному додатку. Також після завершення терміну депозиту, ви можете без проблем зняти ваші гроші у будь-якому банкоматі, незалежно від того, у якому регіоні або країні ви знаходитесь.

Терміни. Банківські установи пропонують своїм клієнтам короткострокові фінансові інструменти, які дозволяють розмістити кошти на період до 3х років. Після цього терміну можна забрати, продовжити або відкрити вклад в іншому банку. Для багатьох клієнтів це набагато привабливіше, ніж віддавати гроші на 10 або більше років.

Прогнозований дохід. При вкладенні коштів у банк вкладник одразу отримує інформацію про відсоткову ставку та може чітко визначити свій рівень доходу. У випадку з недержавними пенсійними фондами або страховими компаніями, клієнт часто ризикує, оскільки дохідність залежить від того, куди і як ефективно інвестуються його кошти.

Гарантування виплат. На період воєнного стану та три місяці після відшкодовується повна сума вкладу та нарахованих відсотків, після цього держава гарантує всі вклади у банках до 600 тис. грн. Тож навіть у випадку банкрутства фінансової установи кошти не будуть втрачені, адже їх поверне Фонд гарантування вкладів, а процедура отримання компенсації є простою та швидкою.

Недоліки

Самостійне прийняття рішення. Вам доводиться самостійно вирішувати, в який банк розміщувати свої накопичення, і шукати найвигідніші умови та пропозиції. У випадку з НПФ або страховими компаніями ці аспекти беруть на себе професійні фахівці.

Короткий термін. Оскільки на відміну від НПФ депозит розміщується на відносно короткий період, у вкладника завжди існує спокуса після закінчення строку депозиту не розміщувати кошти заново, а зняти та витратити їх.

Капіталізація відсотків

Вигідний вибір для довгострокових інвестицій – депозит з капіталізацією відсотків. Капіталізація відсотків полягає в тому, що нараховані відсотки регулярно реінвестуються, тобто додаються до основної суми вашого вкладу. Це створює ефект складного відсотка, коли щоразу відсотки нараховуються на все більшу суму. Чим довше триватиме цей процес, тим більші будуть ваші накопичення. Таким чином навіть невеликий початковий внесок може значно зрости за багато років завдяки складному відсотку.

Докладніше про особливості капіталізації відсотків та в яких випадках вона вигідна, читайте в нашій статті Що таке капіталізація відсотків по депозиту.