Содержание статьи

- Как демографическая ситуация влияет на пенсии в Украине

- Как выплачивается пенсия в Украине по возрасту

- Накопительная пенсионная система в Украине

- Как самостоятельно накопить на пенсию

- Негосударственные пенсионные фонды (НПФ)

- Инвестиции в акции или недвижимость

- Накопительное страхование жизни

- Долгосрочные депозиты в банках

Имеют ли шансы сегодняшние сорока и пятидесятилетние получать достойную пенсию от государства? При действующей солидарной пенсионной системе эти шансы мизерны. Основная причина таких неутешительных прогнозов – «старение» населения, которое происходит во всем мире, однако в Украине – гораздо большими темпами. Решением ситуации является пенсионная реформа, в рамках которой заработает накопительная система пенсионного страхования. В этой статье рассмотрим, какой механизм пенсионного обеспечения предлагается внедрить, и как каждый украинец может повысить свои шансы на обеспеченную старость.

Как демографическая ситуация влияет на пенсии в Украине

Население Земли стареет, а население Украины стареет вдвое быстрее. В мире насчитывается 10% людей старше 65 лет, а в Украине эта доля составляет впечатляющие 20%. Эти процессы связаны с низким уровнем рождаемости, увеличением продолжительности жизни и миграцией молодежи за границу.

По данным Пенсионного фонда в 2024 году в Украине насчитывается примерно 10,2 миллиона пенсионеров, среди которых около 2,7 миллиона работают. Количество людей, уплачивающих единый социальный взнос, составляет немногим более 10 миллионов человек. Как видим, один работающий содержит одного пенсионера.

В дальнейшем демографическая ситуация в Украине будет только ухудшаться: по прогнозам через 25 лет доля украинцев старше 65 лет может возрасти с 20% до 30% общей численности населения. Число пенсионеров может составить 13-16 миллионов человек, а количество работников в формальном секторе экономики наоборот снизится до 8-10 миллионов. Поэтому на одного работающего будут уже два пенсионера.

Конечно, дело не только в старении населения, а также в значительной тенизации экономики, когда несколько миллионов украинцев работают неофициально и не платят никаких взносов. Такая ситуация подчеркивает необходимость реформ, в частности, внедрения накопительной пенсионной системы, без которой будущее пенсионного обеспечения в Украине выглядит пессимистическим.

Как выплачивается пенсия в Украине по возрасту

В 2004 году в Украине была принята пенсионная система, состоящая из трех уровней:

- солидарная

- обязательная накопительная

- добровольная накопительная пенсионная система.

Это современная модель, распространённая во многих развитых странах мира. К сожалению, на протяжении 20 лет ни одно правительство не смогло ее полноценно внедрить.

Сегодня в стране действует солидарная пенсионная система — это тип пенсионной системы, в которой пенсии выплачиваются за счет взносов нынешних работников. Такой механизм базируется на принципе солидарности поколений: работающее население платит взносы в Пенсионный фонд, который финансирует пенсионные выплаты нынешним пенсионерам, а сами зарабатывают для себя только трудовой стаж.

Параллельно функционирует и третий уровень – добровольное негосударственное пенсионное обеспечение или частная накопительная пенсия, однако его объем очень незначительный. Так, по данным НКЦБФР, общее количество участников негосударственных пенсионных фондов по состоянию на 31.03.2024 года составило 886,4 тыс. человек – чуть более 8% от сегодняшнего количества пенсионеров.

Учитывая сложную демографическую и экономическую ситуацию, очевидно, что действующая система не способна обеспечить адекватные пенсионные выплаты для сегодняшних работников в будущем. Решить проблему поможет обязательная накопительная система пенсионного страхования, поэтому власти через 20 лет наконец-то взялись за ее реализацию.

Накопительная пенсионная система в Украине

Накопительная пенсия в Украине представляет обязательные ежемесячные взносы не в общий фонд, а на личные счета граждан, где эти средства будут аккумулироваться в течение жизни и затем выплачиваться.

Все официально трудоустроенные и, следовательно, застрахованные украинцы будут иметь свои собственные накопительные счета. Каждый месяц с их дохода будет перечисляться определенный процент этих счетов. Предполагается, что средства на счета будут поступать от работодателей, государства и в форме дополнительных взносов от самих граждан.

Солидарная и накопительная пенсионные системы будут действовать параллельно, дополняя друг друга, для обеспечения эффективного функционирования всех уровней пенсионного обеспечения. Выплаты из накопительной системы не будут заменять пенсии по возрасту, потери кормильца или инвалидности, а будут только дополнять их, что будет способствовать повышению уровня ежемесячных выплат.

Важное преимущество персональных счетов состоит в том, что после смерти владельца счета пенсионное накопление не теряется, а передается по наследству. Также средства можно получить раньше в случае заболевания, инвалидности или переезда за границу навсегда.

К сожалению, в апреле 2024 года проект Закона «О накопительном пенсионном обеспечении» №9212 от 17.04.2023 был возвращен на доработку. А принятие этого закона потребует еще ряда законодательных изменений и отработки механизмов, поэтому обязательная накопительная пенсия в 2024 году вряд ли будет внедрена.

В ожидании реформы украинцам следует задуматься о том, чтобы не полагаться только на государство, а накапливать на старость самостоятельно. Даже если система эффективно заработает и высокие пенсии по возрасту в Украине станут реальностью, дополнительные сбережения не будут лишними, а наоборот, позволят в старости жить более достойной и наполненной жизнью. К тому же это позволит выйти на пенсию раньше – в 50-55 лет, а не ждать пенсионного возраста и достаточного страхового стажа.

Как самостоятельно накопить на пенсию

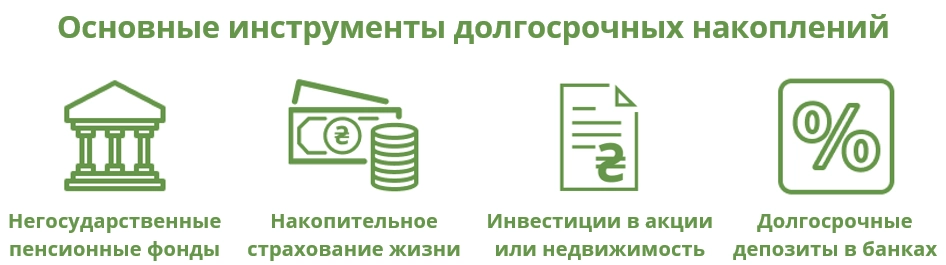

Сколько бы лет вам ни было и какой бы уровень дохода вы ни имели, откладывать на пенсию следует начинать уже сегодня. Для этого существует несколько основных механизмов, среди которых можно выбрать наиболее удобный для себя. При этом, учитывая долгосрочность накоплений, следует сочетать несколько инструментов – это поможет снизить риски и увеличить сбережения.

Среди основных инструментов долгосрочных накоплений можно выделить:

- Негосударственные пенсионные фонды

- Накопительное страхование жизни

- Инвестиции в акции или недвижимость

- Долгосрочные депозиты в банках

Негосударственные пенсионные фонды (НПФ)

В Украине насчитывается 63 негосударственных пенсионных фонда, но по данным Министерства социальной политики, только 15-20 из них активно действуют. Работу этих фондов контролируют Национальный банк Украины и Национальная комиссия по ценным бумагам и фондовому рынку.

Вы можете открыть сберегательный счет в любом из этих фондов и регулярно пополнять его своим вкладом. Здесь вы самостоятельно определяете дату начала пенсионных выплат и их периодичность: ежемесячно, ежеквартально или ежегодно. Однако, согласно законодательству, получать свои накопления пенсии можно только после того, как вам исполнилось 50 лет.

Фонд приумножает ваши средства, вкладывая их в наиболее прибыльные и обычно разнообразные активы – банковские депозиты, гособлигации, акции в корпоративном секторе и т.д. Благодаря диверсификации инвестиций вероятность роста капитала достаточно высока.

Преимущества

- возможность накопить больше за более длительный срок;

- распределение всей прибыли между участниками фонда;

- отсутствие штрафов за задержку во внесении взносов;

- возможность воспользоваться налоговой скидкой;

- возможность снять все средства на определенную дату или получать выплаты по частям.

Недостатки

- невозможно досрочное прекращение участия (за исключением определенных ситуаций);

- отсутствует гарантия получения дохода;

- взносы можно производить только в гривне.

Инвестиции в акции или недвижимость

Существует достаточно возможностей для инвестирования: акции, облигации, фонды, недвижимость, земля, бизнес и т.д. Однако процесс инвестирования более сложный и требует от вас уже больше знаний и времени и обычно привлечения других специалистов. В инвестировании есть шансы получить действительно высокие доходы, но и риски потерять средства также выше. К тому же, минимальная сумма инвестиции не доступна для многих граждан.

Одним из наиболее привычных способов инвестирования для украинцев является приобретение недвижимости для дальнейшей сдачи в аренду. Подробнее об этом инструменте читайте в нашей статье Что выгоднее: инвестиции в недвижимость или депозит в банке?, где мы сравнили между собой инвестиции в недвижимость и депозиты по доходности, рисковости, сопутствующим расходам и сложности процесса.

Накопительное страхование жизни

Этот инструмент позволяет застраховать свою жизнь и здоровье и одновременно накапливать капитал. Вы заключаете со страховой компанией договор накопительного страхования жизни, по которому длительное время регулярно вносите небольшие страховые взносы. Часть этих взносов накапливается на вашем счете и инвестируется страховой компанией для получения дополнительного дохода. При этом в течение всего срока действия договора застрахованное лицо имеет страховую защиту в случае смерти или потери трудоспособности.

Преимущества

- возможность накопить больше за более длительный срок;

- страховая защита;

- может быть предусмотрена индексация страховой суммы и страховых премий;

- возможность пользоваться налоговой скидкой.

Недостатки

- невозможно досрочное прекращение участия (за исключением определенных ситуаций);

- обязательные регулярные взносы;

- потеря средств при досрочном расторжении договора.

Долгосрочные депозиты в банках

Наиболее привычным и простым способом сбережений являются банковские депозиты. Благодаря прозрачному и понятному процессу, низкому порогу входа, возможности выбирать валюту, срок и условия вклада этим инструментом может воспользоваться каждый украинец. К тому же банки постоянно предлагают достаточно выгодные условия вкладов, и размер дополнительного дохода гарантирован и четко определен заранее. Если вы ищете депозит для пенсионеров, обратите внимание на вклад Классический+ с бонусом к ставке +0,25% в гривне или +0,15% в долларах США при предъявлении пенсионного удостоверения.

Преимущества

Доступность и простота. Депозит можно открыть в любом отделении банка или онлайн в мобильном приложении. Также по истечении срока депозита вы можете без проблем снять ваши деньги в любом банкомате, независимо от того, в каком регионе или стране вы находитесь.

Сроки. Банковские учреждения предлагают своим клиентам краткосрочные финансовые инструменты, позволяющие разместить средства на период до 3-х лет. После этого срока можно забрать, продлить или открыть вклад в другом банке. Для многих клиентов это гораздо привлекательнее, чем отдавать деньги на 10 или более лет.

Прогнозируемый доход. При вложении средств в банк вкладчик получает информацию о процентной ставке и может четко определить свой уровень дохода. В случае с негосударственными пенсионными фондами или страховыми компаниями клиент часто рискует, поскольку доходность зависит от того, куда и как эффективно инвестируются его средства.

Гарантирование выплат. На период военного положения и через три месяца после возмещается полная сумма вклада и начисленных процентов, после чего государство гарантирует все вклады в банках до 600 тыс. грн. Поэтому даже в случае банкротства финансового учреждения средства не будут потеряны, ведь их вернет Фонд гарантирования вкладов, а процедура получения компенсации простая и быстрая.

Недостатки

Самостоятельное принятие решения. Вам приходится самостоятельно решать, в какой банк размещать свои накопления, и искать выгодные условия и предложения. В случае с НПФ или страховыми компаниями эти аспекты принимают на себя профессиональные специалисты.

Короткий срок. Поскольку, в отличие от НПФ, депозит размещается на относительно короткий период, у вкладчика всегда существует соблазн по истечении срока депозита не размещать средства заново, а снять и потратить их.

Капитализация процентов

Выгодный выбор для долгосрочных инвестиций – депозит с капитализацией процентов. Капитализация процентов подразумевает, что начисленные проценты регулярно реинвестируются, то есть прибавляются к основной сумме вашего вклада. Это создает эффект сложного процента, когда каждый раз проценты начисляются на все большую сумму. Чем дольше будет продолжаться этот процесс, тем больше будут ваши накопления. Таким образом, даже небольшой первоначальный взнос может значительно возрасти за многие годы благодаря сложному проценту.

Подробнее об особенностях капитализации процентов и в каких случаях она выгодна, читайте в нашей статье Что такое капитализация процентов по депозиту.